Sokan vásárolnak lakást napjainkban. Viszonylag kevesen tehetik meg, hogy készpénzből vegyenek ingatlant, így általában hitelt is vesznek fel az emberek. Egy lakáshitel felvétele bonyolultabb a személyi kölcsön felvételénél. A lakáshitelek összehasonlítására kiváló megoldás a Hitelmax lakáshitel kalkulátora. Amellett, hogy egy reális összképet kap a lakáshitel ajánlatokról, rengeteg időt is spórolhat. A kalkulátor használata egyszerű, és semmilyen kötelezettséggel nem jár.

Először mindenképpen anyagi lehetőségeit érdemes felmérni, illetve vegye számba a támogatásokat is:

A fent említett támogatásokra családalapítás, illetve gyermekvállalás esetén lehet jogosult. Egyedülállóként ezeket a kedvezményeket nem veheti igénybe.

Ha a vásárolni kívánt ingatlan egy részét hitelből finanszírozná, akkor minimum 20% önerővel kell rendelkeznie, de jobb, ha 30%-kal tervez. Hogy pontosan mennyi hitelt kaphat a banktól, az függ a lakás forgalmi értékétől, és a jövedelemtől is.

A kamatperiódus hossza nagyon fontos egy lakáshitel felvételénél. Minél rövidebb a kamatperiódus, annál „olcsóbb” egy hitel. Viszont ezek a hitelek kockázatosabbak is. Ha csak azért vesz fel ilyen hitelt, mert havonta nem tud többet kifizetni a törlesztőre, akkor mi lesz, ha a kamatok emelkednek. Hogyan fogja fizetni a törlesztőt?

Minél kockázatosabb hitelt veszel fel, a JTM korlát annál kevésbé hagyja eladósodni. Lakáshitel esetében a törlesztőrészlet nem lehet magasabb a havi nettó bér 25%-ánál, 500 ezer forintos jövedelem alatt, afölötti jövedelem esetén pedig 30% a korlát. A fix törlesztőrészletet öt és tíz év közötti ideig biztosító lakáshiteleknél pedig 35, illetve 40% a limit. Az 50 és 60%-os limit csak a minimum tíz évig vagy a futamidő végéig fix törlesztőrészletű lakáshitelekre vonatkozik. Érdemes legalább 10 éves kamatperiódussal lakáshitelt felvenni, mert ezeknél a havi törlesztő egy évtizedig nem változhat.

Ha megtudta mennyi kölcsönt kaphat - akár kérhet előzetes hitelbírálatot is - jövedelme alapján, és a vásárolni kívánt lakás elegendő fedezet az önerőn felül, akkor következik a lakáshitel kiválasztása. Mivel itt akár több 10 milliós összegről van szó, a törlesztők között is nagyobb eltérések lehetnek, ezért nem mindegy, hogy melyik hitelintézetet választja.

A lakásvásárlás helyes sorrendje az, ha először a kölcsönt választja ki, majd ez után foglalózza le az ingatlant. Ez azért így logikus, mert fontos, hogy biztosan hitelképes legyen, illetve az adásvételi szerződés tartalmának meg kell felelnie az adott bank elvárásainak is.

Megosztás a facebookon

Mikor mobiltelefonnal történő fizetésről beszélünk, akkor bankkártyás fizetésről van szó, még akkor is, ha közvetlenül maga a bankkártya nem vesz részt a tranzakcióban.

Mi szükséges a mobiltelefonos fizetéshez?

A mobiltelefonos fizetéshez szükséges, hogy a mobilban legyen NFC chip, illetve valamilyen mobiltárca alkalmazás. A választott alkalmazástól függ, hogy milyen operációs rendszerű mobiltelefont használhat. Az applikációk többsége a legalább 4.4-es verziószámú Androidos telefonokat támogatja, de már elérhető az Apple fizetési megoldása, ami az iOS rendszerrel használható.

A mobiltelefonos fizetéshez nem kell új SIM-kártyára, és jelenleg nem kerül semmibe. Először telepíteni kell a megfelelő alkalmazást, majd regisztrálni bankkártyáját, és használhatja is telefonját fizetésre. Minden olyan helyen fizethet mobillal, ahol van egyérintéses fizetést támogató terminál. Az alkalmazások több kártyát is tudnak kezelni. Illetve egy kártyát több mobiltelefonon is digitalizálhat, így ha több készüléke van, mindegyikkel tud fizetni.

A mobiltelefonos fizetéshez nem kell internetkapcsolat. A fizetéshez használt mobilalkalmazások meghatározott számú egyedi azonosítót (tokent) tárolnak. Ezek az egyszer használatos tokenek vesznek részt a tranzakcióban. Ha a tokenek elfogynak, akkor addig nem tudja telefonját fizetésre használni, amíg nem csatlakozik fel ismét az internetre, és nem töltődik le automatikusan az újabb token csomag.

A mobiltelefonnal történő fizetés menete

A telefonon fel kell oldani a képernyőzárat, és érintheti is a telefont, ugyanúgy, ahogy a bankkártyát. 5000 Ft alatt itt sem kell PIN-kódot megadni, ennél magasabb összegnél a mobilalkalmazástól függően PIN-kódot, tárcajelszót, vagy ujjlenyomatos azonosítást kér a rendszer.

Mennyire biztonságos a mobiltelefonos fizetés?

A Mastercard tokenizációs megoldásának köszönhetően a mobilfizetés ugyanolyan biztonságos, mint a bankkártya használata. A telefon nem tárolja a fizikai kártyaadatokat, hiszen egy virtuális kártyaszámmal történik a fizetés. Ha mégis bármilyen rendellenes fizetést tapasztal, a kibocsátó bankon keresztül azonnal letiltható a bankkártya.

Megosztás a facebookon

A hiteligénylések száma megnőtt az elmúlt időszakban. Sok hiteligénylő a hiteligény beadásakor nem tudja, hogy valójában hitelképes-e. Sokan hiteligényléskor szembesülnek csak azzal, hogy nem hitelképesek.

Az MNB adósságfék szabálya meghatározza, hogy az igazolt jövedelemhez képest mekkora lehet maximálisan a hiteltörlesztők összege:

Sokakat a rulírozó hitel, vagyis a bank által a számlához biztosított hitelkeret miatt utasít el a hitelintézet. A hitelkeretet a pénzintézet általában 5%-os aránnyal veszi számításba a JTM kapcsán. Ez alacsony százaléknak tűnik, viszont elég lehet ahhoz, hogy az igénylő ne kapjon hitelt.

A hitelkártyánál általános a 30-35%-os kamatszint, amivel könnyű egy nagyobb adósságot összegyűjteni. Érdemes ezt minél hamarabb visszafizetni, hogy ne ezen múljon a hitelfelvétel sikeressége.

A KHR lista lekérdezésekor derül ki a pénzintézet számára, hogy jó vagy rossz adósról van-e szó. Jó adós: Aki a hiteleit rendben fizeti, korábbi adósságait kellő időben kiegyenlítette. Rossz adós: Akinek hitelmulasztása vagy bankkártyás visszaélése van.

Hitelmulasztásnak számít, ha valakinek 90 napon túli, minimálbért meghaladó összegű lejárt tartozása van. Ebben az esetben nem csak az adós, hanem a kezes és az adóstárs is felkerül aktív státusszal a KHR listára. Addig maradnak a listán, amíg a tartozást ki nem egyenlítik. Ezután még egy évig marad a passzív negatív státusz.

Az aktív KHR listás negatív minősítés kizáró ok a hitelfelvételkor. Passzív státusz esetén más a helyzet. Lehet találni olyan pénzintézetet, amelyik fél év passzív státuszt követően már ad hitelt.

Előfordul, hogy egy dolgozó az alapbérén túl úgynevezett napi díjat kap. Ez a pénz az alapbérén felül, akár több százezer forint is lehet, azonban a hitelintézetek közül nem mindegyik fogadja jövedelemként.

A bankok általában 18-70 év között hiteleznek. Ez az életkor felfelé eltolódhat. A nyugdíj a hitelt nyújtó intézmények számára kifejezetten kedvelt jövedelemforma, hiszen stabil és el nem vonható. Fontos tudni, hogy a 75 évnél idősebbek már nem juthatnak kölcsönhöz egyik banknál sem.

A hosszabb ideig tartó betegségeket a hiteligénylésnél nem minden bank preferálja, hiszen nem tudhatja előre, hogy nem krónikus betegségről van-e szó, ami miatt jövedelme esetleg már nem mérvadó.

Megosztás a facebookon

Érdemes meglévő drága hiteleit olcsóbbra cserélni egy hitelkiváltással. De mikor éri meg a hitelkiváltás? Például ha több kisebb drágább hitele van, érdemes egy olcsóbbal kiváltani, illetve a változó kamatozású kölcsönöket most célszerű fix kamatozású hitelekre váltani. Egy hitelkiváltással akár több százezer, de akár több millió forintot is spórolhat.

A folyószámlahiteltől és a hitelkártyás tartozástól jobb minél előbb megszabadulni, mert ha csak tologatja a tartozást, azzal egyre nagyobb adósságot halmoz fel. Az egyetlen megoldást a személyi kölcsönnel történő hitelkiváltás lehet.

A személyi kölcsön olcsóbb, mint a visszafizetetlen folyószámlahitel és a vissza nem törlesztett hitelkártya. Hitelkiváltásnál a futamidő helyes megválasztásával nemcsak kevesebbet kell havonta törleszteni, de a tartozást is teljesen rendezheti.

Egy meglévő személyi kölcsönt is megéri lecserélni, ha a futamidőt szeretné növelni vagy csökkenteni, esetleg a törlesztőrészleten szeretne változtatni, vagy egyszerűen csak a hitelköltségét (THM) szeretné csökkenteni.

A hitelkeret típusú tartozást az egész hitelkeret összege alapján egyenlíti ki a hitelintézet, függetlenül attól, hogy mennyire van kihasználva a keret.

A pontos tartozásról igazolást kell kérni. Mérlegelje, hogy a kiváltandó hiteleken felül is szeretne-e további, szabadon felhasználható összeget igényelni. Ha szeretne szabadon felhasználható részt is, akkor először a hiteleket szokták a bankok kiváltani, és ha a KHR-ben látszódik, hogy kifizette és lezáratta a kölcsönöket, akkor utána kapja meg a szabadon felhasználható összeget.

A lakáshitelek és a szabad felhasználású jelzáloghitelek kiváltásának legfőbb okai:

Ha nehezen tudja fizetni a havi törlesztőt, annak csökkentésére kétféle megoldás van:

Az utóbbival hosszabb ideig kell fizetni a kamatot, ezért jobban jár, ha a törlesztőrészlet csökkentését a költségek lefaragásával teszi.

Az ingatlanfedezetű hiteleket akkor is megéri kiváltani, ha nem okoz gondot a hitel havi törlesztőjének fizetése. Ha hosszabb kamatperiódusú, lehetőleg a futamidő végéig fix kamatozású hitellel váltja ki a meglévő hitelét kiszámíthatóbb lesz a felvett kölcsön törlesztője, mert az biztos, hogy nem fog emelkedni. Minél több idő van hátra egy jelzáloghitelből, annál nagyobb a valószínűsége, hogy sokat nyerhet a hitelkiváltással.

Megosztás a facebookon

Az MNB (Magyar Nemzeti Bank) arra törekszik, hogy a biztonságosabb hitelek felvételére biztassa a lakosságot. A hitelkiváltás azoknak kínál megoldást, akik régebbi hitelük/hiteleik fizetésével gondban vannak, és azt/azokat szeretnék kedvezőbbre cserélni. Az MNB célja, hogy a lakáshitelt törlesztőket hosszabb kamateperiódusú hitelre való átváltásra ösztönözze. Magyarországon a hitelkiváltási arány 3%. Megoldások fizetési nehézségekre léteznek, érdemes utánajárni, hogy ne ússzon el az adósságokban.

A kockázatosabb hitelek közé tartoznak a változó kamatozású hitelek, és a rövid lefutású hitelek. Ezeket érdemes első sorban kiváltani. A Jegybank az utóbbi időben igyekezett a hitelek kockázatát csökkenteni, aminek eredményeképpen az új hitelfelvevők 95%-a már 5 évnél hosszabb kamatperiódusú lakáshitelt vett fel. Vagyis, 5 évig változatlan marad a törlesztő, és csak ezután követi a kamatváltozásokat, azaz csak ekkortól nőhet a BUBOR mozgásának megfelelően.

Az MNB azokat a lakáshiteleseket invitálja hitelkiváltásra, aki 2015 február előtt vettek fel lakáshitelt, kimondottan rövid kamatperiódussal. Az érintettek egy levelet fognak kapni, amely több ajánlatot is fog tartalmazni, de a lényege mindegyiknek a hosszabb, ideálisan minimum 10 éves kamatperiódus népszerűsítése.

Mielőtt döntést hoz, fontos, hogy tudja, hogy a végig fix kamatozású és a hosszan fixált hitelek drágábbak a változó kamatozású hiteleknél. Ennek oka, hogy a biztonságot meg kell fizetni, ugyanis az ilyen típusú hiteleknél az ügyfeleket nem vagy sokkal kevésbé fogja érinteni a kamatmozgás.

A változó kamatozású hiteleknél más a helyzet. Itt a kamatmozgás felfelé, illetve lefelé is történhet, a BUBOR változásának megfelelően. Nagy kérdés, amit előre nem lehet tudni, hogy mennyivel emelkedhet a havi részlet, ha felfelé megy a kamat. Ez a legnagyobb buktatója a változó kamatozású hiteleknek, mert ha elszámolja magát az ember, könnyen eladósodhat. Nem véletlen, hogy az MNB is a fix kamatozású hiteleket támogatja.

A hitelkiváltás lehetőségét minden hitellel rendelkezőnek érdemes megfontolnia, és a piacon félévente körülnézni.

Ha most tervez lakáshitelt felvenni, annak kiválasztásához segítséget nyújthat a Hitelmax lakáshitel kalkulátora. Hogy miért érdemes hitelkalkulátort használni? Mert annak segítségével könnyen, és gyorsan megtalálhatja a legkedvezőbb lakáshitelt.

Megosztás a facebookon

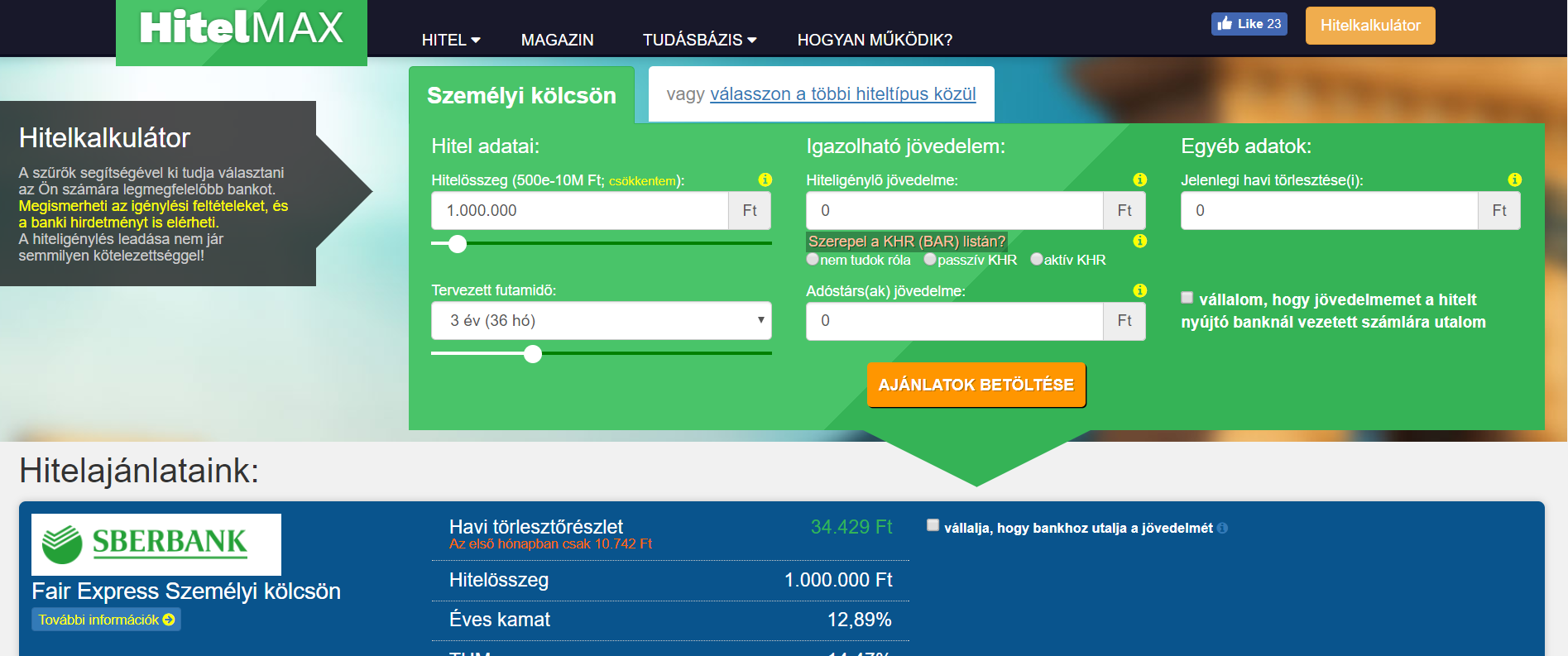

Nehéz eldönteni, hogy mi is a fontos egy hitel kiválasztásánál, a kamatot, vagy a THM-et kell-e figyelembe venni. A hitelkalkulátor fontos lépés a hitelválasztás előtt, főleg, ha valaki a legmegfelelőbb ajánlatot akarja megtalálni.

Az elérhető hitelkonstrukciókat összehasonlíthatja, és átláthatóvá válnak az ajánlatok, így egyszerűbben választhat. Az online kalkulációval sok időt takaríthat meg. Nem kell végigjárnia feleslegesen a hitelintézeteket. A hitelkalkulátorral kiválasztja a legkedvezőbb ajánlatot, és abba az egy pénzintézetbe kell csak bemennie. A kalkuláció után, az ügyintéző felveszi Önnel a kapcsolatot, így tájékoztatják, hogy megfelel-e a hitelintézet követelményeinek, vagy sem. Akár még időpontot is egyeztethet, ha az előszűrésen átment. Fontos, hogy a valóságnak megfelelő adatokat adjon meg, mert hitelfelvételkor minden érvényes dokumentumot ellenőriznek. Ha a választott bankban mégsem kaphatja meg a hitelt, érdemes még egyszer regisztrálni, és másik hitelintézetet választani.

A hitelkalkulátorok szempontjából mindegy, hogy a hitelválasztó melyik banknál veszi fel a kölcsönt, így megbízható és objektív adatok alapján nyújt összehasonlítást, szemben a hitelintézetekkel, akik az apróbetűs részekbe rejtik a lényeget, és csak felületes tájékoztatást adnak, hogy ügyfeleket szerezzenek.

Az tudni kell, hogy többféle hitelkalkulátor létezik. Minden bank hitelkalkulátora más, és a különböző pénzügyi weboldalak is saját maguk alakítják ki a hitelkalkulátoraikat. Ami közös a hitelkalkulátorokban, hogy be kell állítani rajtuk néhány adatot (például a felvenni kívánt hitel nagysága, futamidő, nettó jövedelem, KHR státusz, stb.), ami alapján a kalkulátor kiszámolja a felvenni kívánt hitel paramétereit. Hogy pontosan milyen adatok megadása szükséges egy hitelkalkulátorba, üzemeltetőnként eltérhet. A megadott információk alapján a kalkulátor kilistázza azokat a konstrukciókat, amelyek közül választhat.

A legkedvezőbb hitelajánlatokat itt tudja megnézni! Hitelmax - Hitelkalkulátor

Megosztás a facebookon